Переменные алгоритмы

Подобные алгоритмы предназначены для работы с крупными ордерами, когда инвестору требуется минимизировать свое влияние на рыночную стоимость ценной бумаги. При помощи алгоритма "Процент от объема", клиенты могут торговать, используя выбранную процентную долю объема, которая либо зафиксирована (по умолчанию), либо меняется на основе времени, остаточного размера ордера или цены. Данный алгоритм раздробит ордер на мелкие составляющие и будет постепенно отправлять их с течением времени, определенного по среднему рыночному объему и проценту от него, которым пользователь желает ограничить сделку.

Это поможет ордеру оставаться незамеченным на рынке, что крайне важно для сделок, являющихся значительной частью дневного оборота акций. Поскольку такие алгоритмы опираются на объем, то пользователь может привязать свой ордер к активности торговли ценной бумагой, при этом не привлекая к себе внимание.

Чтобы определить подходящий период действия ордера, необходимо рассчитать средний дневной объем торгов ценной бумагой, который может как отражать, так и не отражать текущие рыночные обороты и условия. Время активности ордера также частично зависит от установленной пользователем цены.

Средний дневной объем (ADV): с целью усреднения дневных вариаций объема торгов обычно вычисляется общее число акций в обороте за определенный период, а затем делится на рассматриваемое число дней. Пользователи могут легко добавить такую колонку в TWS, изменив настройки платформы. Крайне важно иметь четкое представление о повседневном обороте, чтобы разобраться в критериях переменных алгоритмов. Здесь объясняется, как активировать эту колонку в TWS. Программное обеспечение IB автоматически рассчитывает средний объем за 90 дней.

Основываясь на текущем суточном обороте, TWS спрогнозирует ожидаемые внутридневные объемы и отправит соответствующие ордера. Вдобавок к желаемой цене пользователю следует ввести целевой процент, который определит, будет ли отправленный ордер активен в течение всего дня или завершит работу всего за несколько часов. В зависимости от этих условий исполнение всего размера может и не произойти в тот же день.

Трейдеру, собирающемуся инвестировать в определенные ценные бумаги, может понадобиться разобраться в том, какая доля участия ему подойдет, с учетом желаемого количества акций и известного среднего объема торгов.

Получив представление о типичном торговом обороте выбранных акций, он будет в состоянии определить целесообразный процент участия, опираясь на необходимый размер покупки или продажи.

Предположим, что ADV ценной бумаги за 6,5‐часовой торговый день составляет 6,5 миллионов акций. Средний оборот в час может быть равен миллиону акций. Инвестор хочет вычислить подходящую для него долю участия, поскольку эта комбинация факторов определит, будет ли необходимое число акций куплено сразу, за нескольких часов или в течение торгового дня, а так же исполнится ли весь ордер в ходе текущей сессии.

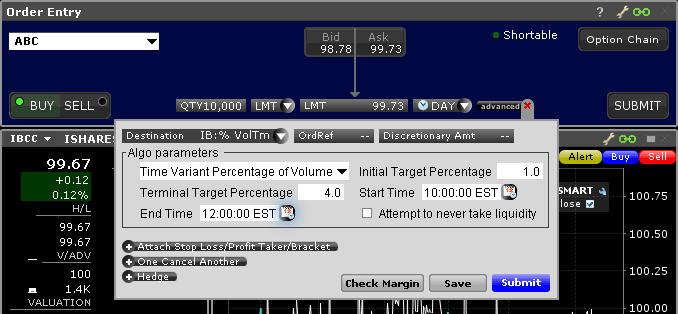

Процент от объема с переменной времени - данный алгоритм позволяет устанавливать пользовательскую процентную долю от объема, варьирующуюся со временем. Задайте исходный и конечный целевой процент, а система рассчитает все последовательные доли участия для установленного периода. Это позволяет ордеру быть более агрессивным в начале и сбавлять напористость по мере завершения или наоборот.

Например, инвестор желает купить 10 000 акций ABC Corp. в период с 10:00 часов утра до 12:00 (полдень) ET. Он устанавливает начальный процент покупки 1% и конечный целевой процент 4%. (NB! Действуют вышеуказанные критерии, т.е. ADV 1 млн. в час).

Начальный процент 1,00% — Конечный процент 4,00%

| Время начала | Время конца | Объем торгов | Начальный % | Конечный % | Сред. % | Размер сделки |

|---|---|---|---|---|---|---|

| 10:00 | 10:15 | 250 000 | 1% | 1,38% | 1,19% | 2969 |

| 10:15 | 10:30 | 250 000 | 1,38% | 1,75% | 1,56% | 3906 |

| 10:30 | 10:45 | 250 000 | 1,75% | 2,13% | 1,94% | 4844 |

| 10:45 | 11:00 | 250 000 | 2,13% | 2,50% | 2,31% | 5781 |

| 11:00 | 11:15 | 250 000 | 2,50% | 2,88% | 2,69% | 6719 |

| 11:15 | 11:30 | 250 000 | 2,88% | 3,25% | 3.06% | 7656 |

| 11:30 | 11:45 | 250 000 | 3,25% | 3,63% | 3,44% | 8594 |

| 11:45 | 12:00 | 250 000 | 3,63% | 4,00% | 3,81% | 9531 |

| Общий объем | 2 000 000 | Возможное исполнение | 50 000 | |||

- Если бы размер ордера составлял 10 000 акций, то он был бы завершен в первые 45 минут

- Если бы размер ордера составлял 50 000 акций, то он был бы завершен к полудню

- Если бы размер ордера составлял 100 000 акций, то он бы исполнился только частично (50 000 акций)

ПРИМЕЧАНИЕ: Если размер ордера - 10 000 акций, то последние 3125 из них покупаются как 1,94% от рыночного объема.

За двухчасовой период торги составили 2 млн. акций, устремив прогнозируемый дневной объем к 6,5 млн. За первые 15 минут действия ордера инвестор мог бы приобрести 2969 акций, потому что алгоритм приступил бы к работе на основе процента участия 1,00%, а к концу этого временного отрезка использовал бы процент 1,38%. В данном случае ордер на 10 000 акций исполнился бы в течение 45 минут, а последние 3125 акций были бы куплены в качестве 1,94% от рыночного объема. Для достижения конечного процента 4% размер ордера должен был бы составлять 50 000.

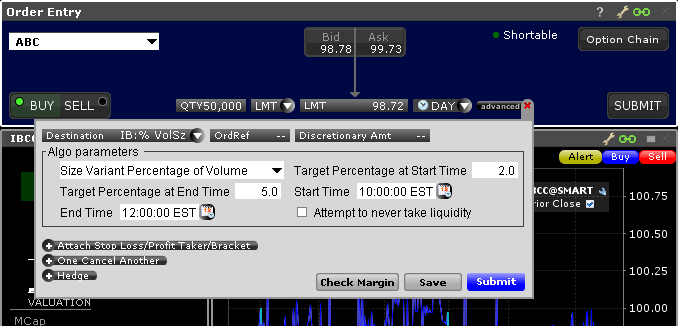

Процент от объема с переменной размера - данный алгоритм устанавливать процентную долю от объема, со временем варьирующуюся на основе остаточного размера ордера. Задайте целевой процент начала (начальная доля участия) и конца (конечная доля участия), а система рассчитает все промежуточные проценты для установленного периода, базируясь на остаточном размере ордера. Это позволяет ордеру быть более агрессивным в начале и сбавлять напористость по мере завершения или наоборот. Взглянем на несколько примеров, чтобы выяснить, как ордер может а) достигнуть цели за время более или менее вписывающееся в желаемый период активности, б) исполниться, не достигнув конечного процента и в) исполниться частично. Обратите внимание, что во всех трех примерах используются вышеуказанные критерии - ADV 6,5 млн и средний оборот 1 млн. акций в час.

Пример А - инвестор желает купить 50 000 акций ABC Corp. в период с 10:00 часов утра до 12:00 (полдень) ET. Он устанавливает начальный процент покупки 2% и конечный целевой процент 5%. В данном случае, по мере исполнения ордера алгоритм постоянно рассчитывает оставшийся размер и, основываясь на обновленных прогнозах объема, подстраивает критерии отправляемых составляющих так, чтобы тот действовал в течение всего заданного периода времени.

Начальный процент 2,00% — Конечный процент 5,00% — Размер ордера 50 000

| Время начала | Время конца | Объем торгов | Остаток исходного кол-ва | Исполненное кол-во | Начальный % | Размер сделки |

|---|---|---|---|---|---|---|

| 10:00 | 10:15 | 250 000 | 50 000 | 0 | 2,00% | 5394 |

| 10:15 | 10:30 | 250 000 | 44 606 | 5394 | 32,32% | 6268 |

| 10:30 | 10:45 | 250 000 | 38 338 | 11 662 | 2,70% | 7282 |

| 10:45 | 11:00 | 250 000 | 31 056 | 18 944 | 3,14% | 8460 |

| 11:00 | 11:15 | 250 000 | 22 596 | 27 404 | 3,64% | 9829 |

| 11:15 | 11:30 | 250 000 | 12 767 | 37 233 | 4,23% | 11 420 |

| 11:30 | 11:45 | 250 000 | 1347 | 48 653 | 4,92% | 1347 |

| 11:45 | 12:00 | 250 000 | 0 | 50 000 | 5% | 0 |

| Общий объем | 2 000 000 | Возможное исполнение | 50 000 | |||

- Если бы размер ордера составлял 50 000 акций, то 5% были бы реализованы к 12:00

Обратите внимание, как система берет выбранные пользователем начальный и конечный проценты и регулирует скорость исполнения в период работы ордера. В первые 15 минут алгоритму задана покупка 2,0% от объема в 250 000 акций; другими словами - 5000 акций. После этого темп ускоряется до 2,30% от объема, что означает приобретение 5750 акций в течение второго 15-минутного периода. Ордер выполняется к 11:45 (в этой ситуации незадолго до достижения конечного процента).

Пример Б - в данном случае инвестор желает купить 10 000 акций. Исходя из ADV данной ценной бумаги, составляющего 6,5 миллионов, и начального процента 2,0%, инвестор приобрел бы 5000 акций за первые 15 минут, после чего темп ускорился бы до 3,5%. Для покупки следующих 5000 акций понадобилось бы только еще 15 минут, после чего ордер был бы завершен.

Начальный процент 2,00% — Конечный процент 5,00% — Размер ордера 10 000

| Время начала | Время конца | Объем торгов | Остаток исходного кол-ва | Исполненное кол-во | Начальный % | Размер сделки |

|---|---|---|---|---|---|---|

| 10:00 | 10:15 | 250 000 | 10 000 | 0 | 2,00% | 7447 |

| 10:15 | 10:30 | 250 000 | 2553 | 7447 | 4,23% | 2553 |

| 10:30 | 10:45 | 250 000 | 0 | 10 000 | 5% | 0 |

| 10:45 | 11:00 | 250 000 | 0 | 10 000 | 5% | 0 |

| 11:00 | 11:15 | 250 000 | 0 | 10 000 | 5% | 0 |

| 11:15 | 11:30 | 250 000 | 0 | 10 000 | 5% | 0 |

| 11:30 | 11:45 | 250 000 | 0 | 10 000 | 5% | 0 |

| 11:45 | 12:00 | 250 000 | 0 | 10 000 | 5% | 0 |

| Общий объем | 2 000 000 | Возможное исполнение | 10 000 | |||

- Если бы размер ордера составлял 10 000 акций, то к 10:30 были бы реализованы 5%.

Пример В – инвестор желает купить 100 000 акций, которые составят свыше 1,54% от общего ADV. Он вводит начальный процент 2,0% и конечный процент 5,0% для работы в период 10:00 - 12:00 (ET). В течение всех двух часов активности ордера алгоритм каждые 15 минут совершает покупки в размере от 5000. К полудню (12:00) доля участия поднимается до 3,32% на основе преобладающего объема и остаточного размера ордера.

Начальный процент 2,00% — Конечный процент 5,00% — Размер ордера 100 000

| Время начала | Время конца | Объем торгов | Остаток исходного кол-ва | Исполненное кол-во | Начальный % | Размер сделки |

|---|---|---|---|---|---|---|

| 10:00 | 10:15 | 250 000 | 100 000 | 0 | 2,00% | 5192 |

| 10:15 | 10:30 | 250 000 | 94 808 | 5192 | 2,16% | 5597 |

| 10:30 | 10:45 | 250 000 | 89 211 | 10 789 | 32,32% | 6033 |

| 10:45 | 11:00 | 250 000 | 83 178 | 16 822 | 2,50% | 6502 |

| 11:00 | 11:15 | 250 000 | 76 676 | 23 324 | 2,70% | 7009 |

| 11:15 | 11:30 | 250 000 | 69 667 | 30 333 | 2,91% | 7554 |

| 11:30 | 11:45 | 250 000 | 62 113 | 37 887 | 3,14% | 8144 |

| 11:45 | 12:00 | 250 000 | 53 969 | 46 031 | 3,38% | 8777 |

| Общий объем | 2 000 000 | Возможное исполнение | 54 808 | |||

- Если бы размер ордера составлял 10 000 акций, то к 10:30 были бы реализованы 5%.

Тем не менее, к истечению времени действия ордера было куплено только 54 808 акции, т.е. чуть больше половины от общего количества.

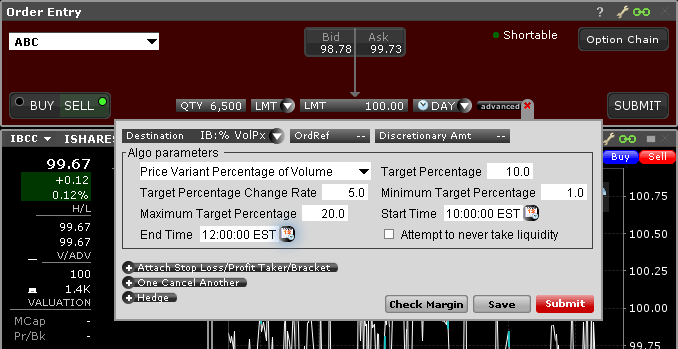

Процент от объема с переменной цены - данный алгоритм позволяет устанавливать процентную долю от объема, со временем варьирующуюся на основе цены выбранной бумаги. Он даст вам возможность активно покупать при спаде цен и быть более пассивным при их росте, а в случае с ордерами на продажу наоборот. Размер и распределение ордера в течение времени его активности вычисляется при помощи выбранного вами целевого процента и постоянно обновляемых прогнозов объема, составляемых TWS на основе рыночных данных.

Пример продажи

Переменные:

Целевой процент - 10%

Минимальный целевой процент – 1%

Максимальный целевой процент – 20%

Изменение целевого процента – 5%

Цена акций ABC Corp. составляет $100,00, и инвестор хочет продать 6500 акций в период 10:00 ‐ 12:00 (полдень). Он также желает ускорять темп реализации, если их стоимость станет расти, и сбавлять ход, если та наоборот упадет.

Целевой процент 10,00% — Величина изменения 5,00% — Мин. доля участия 1,00% — Макс. доля участия 20,00%

| Время начала | Время конца | Цена | Процентное изменение цены | Доля участия |

|---|---|---|---|---|

| 10:00 | 10:15 | 100,00 | 0% | 10% |

| 10:15 | 10:30 | 100,25 | 0,25% | 11,25% |

| 10:30 | 10:45 | 101,00 | 1% | 15,00% |

| 10:45 | 11:00 | 102,00 | 2,00% | 20% |

| 11:00 | 11:15 | 101,50 | 1,50% | 17,50% |

| 11:15 | 11:30 | 100,50 | 0,50% | 12,50% |

| 11:30 | 11:45 | 99,50 | -0,50% | 7,50% |

| 11:45 | 12:00 | 99,00 | -1,00% | 5% |

- С ростом цены повышается доля участия ордера на продажу

- Если цена падает, то доля участия ордера на продажу понижается

Инвестор решает, что его начальная доля участия должна составлять ровно 10% от ADV, поскольку акции продаются по $100,00 за каждую.

Он также устанавливает 5% в качестве величины (шага) изменения целевого процента. С каждым 1% (или в данном случае $1,00) роста стоимости ABC Corp. темп сбыта будет ускоряться на введенный в данное поле показатель. Повышение цены до $101,00 (т.е. ровно на 1%) при продаже повлечет за собой увеличение скорости с 10% до 15%. Если же стоимость акций достигнет $102,00, то скорость поднимется до 20% от ADV.

Пользователи могут устанавливать максимальное и минимальное возможное значение целевых процентов. В данном случае, к примеру, при минимальном целевом проценте 1% алгоритм участвовал бы в 1% от ADV при падении цены акций до $98,00 и ниже. Точно так же максимальный целевой процент 20% не позволит алгоритму составлять больше пятой части общей ADV по любой цене выше $102,00 в течение установленного пользователем временного отрезка.

Пример покупки

Переменные:

Целевой процент – 15%

Минимальный целевой процент – 6%

Максимальный целевой процент – 20%

Изменение целевого процента – 7%

В данном примере инвестор покупает большое количество акций ABC Corp., текущая цена которых составляет $100,00 за каждую. Он хочет скупать акции более активно в случае падения их стоимости, но предпочитает, чтобы эта деятельность не составляла больше 20% от ADV. Пользователь устанавливает начальный целевой процент 15% и величину изменения 7%. Сдвиг цены акций на 1% будет пропорционален изменению доли участия алгоритма на 7%. Тем не менее, в случае падения цены до $99,00 (на 1%) и необходимости ускорения покупки до 22% от ADV не стоит забывать, что инвестор также задал "потолок", составляющий 20% от объема. Если стоимость акций поднимется, то алгоритм сбавит темп покупки. Например, 2-процентный скачок цены приведет к снижению доли участия до 1%. Однако, установленный минимальный целевой процент предотвратит падение темпа покупки ниже 6% от ADV независимо от роста цен.

Целевой процент 15,00% — Величина изменения 7,00% — Мин. доля участия 6,00% — Макс. доля участия 20,00%

| Время начала | Время конца | Цена | Процентное изменение цены | Доля участия |

|---|---|---|---|---|

| 10:00 | 10:15 | 100,00 | 0% | 15,00% |

| 10:15 | 10:30 | 100,25 | 0,25% | 13,25% |

| 10:30 | 10:45 | 101,00 | 1% | 8,00% |

| 10:45 | 11:00 | 103,00 | 3,00% | 6,00% |

| 11:00 | 11:15 | 101,50 | 6,00% | 17,50% |

| 11:15 | 11:30 | 100,50 | 0,50% | 11,50% |

| 11:30 | 11:45 | 99,50 | -0,50% | 18,50% |

| 11:45 | 12:00 | 99,00 | -1,00% | 20% |

- При росте цены доля участия ордера на покупку понижается

- При падении цены доля участия ордера на покупку повышается

В таблице видно, что за первые 15 минут рост цены на 0,25% приводит снижению целевого процента с 15% до 13,25%. С повышением цены на 1% доля участия скатывается до 8%, уменьшившись на установленную величину изменения. Обратите внимание, что ко времени, когда цена поднимается на 3% до $103,00 алгоритм уменьшает темп покупки до установленного при создании ордера возможного минимума - 6%. В ходе дальнейшей работы ордера происходит снижение цены акций на 0,5% и связанный с этим рост доли участия до 18,5% (выше цели). К моменту спада цены до $99,00 (‐1%) алгоритм разгоняется до максимальной скорости в 20% от ADV.